Настройки отображения

Параметры шрифта:

Выберите шрифт Arial Times New Roman

Интервал между символами (кернинг): Стандартный Средний Большой

Выбор цветовой схемы:

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

В соответствии со статьей 430 Налогового кодекса плательщики, не производящие выплат и иных вознаграждений физическим лицам, обязаны уплачивать страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование в фиксированном размере.

Порядок уплаты страховых взносов законодательно не регламентирован. Законодательством установлены лишь крайние сроки уплаты страховых взносов. Суммы страховых взносов за расчетный период должны быть перечислены плательщиками не позднее 31 декабря текущего календарного года. Исключение составляют взносы с суммы дохода, превышающей 300 000 руб. за расчетный период. Они уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

- Просмотров: 190

Подробнее: Предпринимательская деятельность обязывает к уплате страховых взносов

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

В случае неуплаты в установленный срок исчисленного налога налогоплательщик переходит в разряд должников. На сумму задолженности начисляются пени за каждый день просрочки платежа, в адрес должника направляется требование об уплате налога. После неисполнения требований налоговые органы принимают меры взыскания в судебном порядке, направив в мировой суд материалы для вынесения судебного приказа о взыскании сумм задолженности. Далее судебными приставами производится взыскание задолженности, в том числе с применением арестных мероприятий, ограничений регистрационных действий в отношении транспортных средств в органах ГИБДД, а также выезда должников за пределы Российской Федерации.

- Просмотров: 209

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

- Что такое налоговое уведомление и как его исполнить

Обязанность по исчислению для физических лиц транспортного налога, земельного налога, налога на имущество физических лиц, а также налога на доходы физических лиц (в отношении ряда доходов, по которым налоговый агент не удержал сумму НДФЛ) возложена на налоговые органы. В связи с этим налоговый орган не позднее 30 дней до наступления срока платежа по налогам направляет налогоплательщику сводное налоговое уведомление.

- Просмотров: 194

Подробнее: Налоговое уведомление – 2019. Заплати налоги своевременно!

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

25 октября 2019 года с 9:00 до 18:00 Межрайонная ИФНС России № 3 по Ханты-Мансийскому автономному округу – Югре приглашает физических лиц, имеющих в собственности недвижимое имущество, земельные участки, транспортные средства, на День открытых дверей, который пройдет в рамках Всероссийской акции во всех налоговых инспекциях страны.

- Просмотров: 187

Подробнее: Налоговая инспекция проводит День открытых дверей!

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

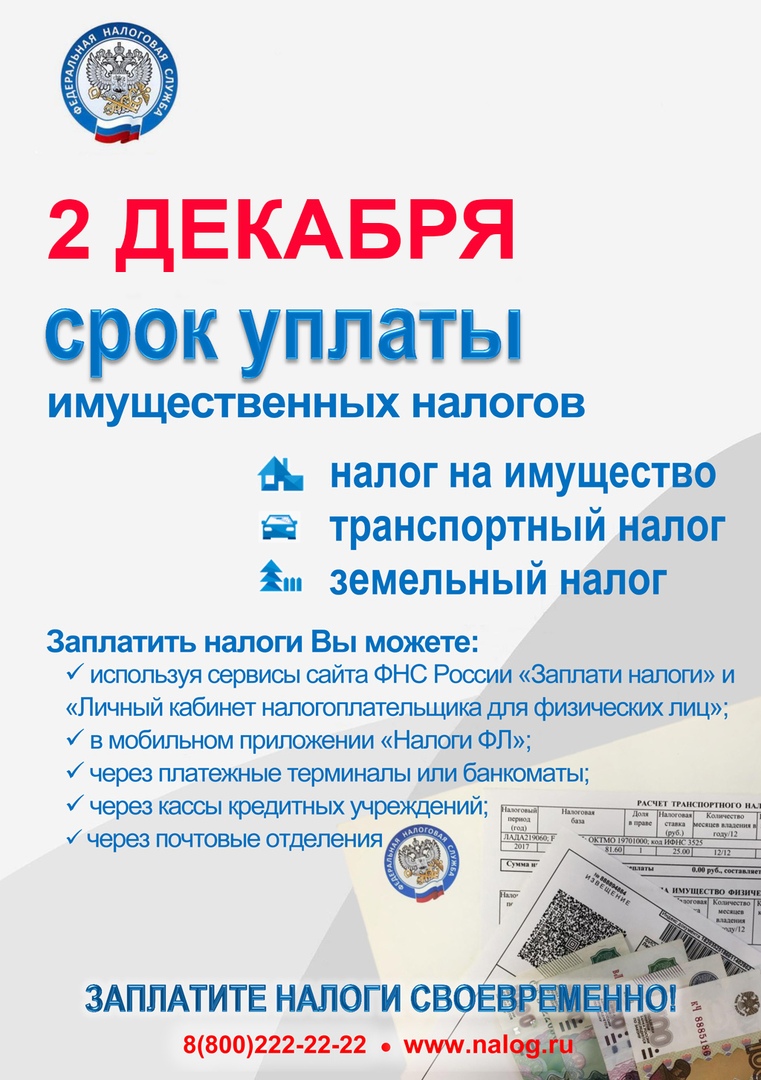

Межрайонная ИФНС России № 3 по Ханты-Мансийскому автономному округу – Югре напоминает о приближении единого срока уплаты имущественных налогов за 2018 год. Это транспортный, земельный налоги и налог на имущество физических лиц. В этом году уплатить налоги необходимо не позднее 2 декабря.

Жителям города Нягани и Октябрьского района начислено налогов на сумму почти 185 миллионов рублей. Все эти деньги поступят в местные и региональный бюджеты и будут потрачены на социально значимые цели – благоустройство, ремонт дорог, строительство и содержание школ, детских садов. К сожалению, граждане не торопятся с уплатой налогов, откладывают на последний день. На сегодняшний день уплачено лишь 12% от начисленных сумм. Это чуть больше 22 миллионов рублей.

- Просмотров: 215

Подробнее: 2 декабря 2019 года – единый срок уплаты имущественных налогов за 2018 год

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

В округе полным ходом идет кампания по уплате имущественных налогов за 2018 год. До 2 декабря собственники недвижимого имущества, земельных участков, транспортных средств должны исполнить свои налоговые обязательства. На сайте ФНС России опубликованы ответы на самые распространенные вопросы физических лиц по налоговым уведомлениям за 2018 год. Так, граждане интересуются: рассчитываются ли налоги за недвижимость для пенсионеров и несовершеннолетних, как узнать о налоговых начислениях за квартиру и когда придут квитанции на оплату транспортного налога.

- Просмотров: 184

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

Не позднее 2 декабря граждане должны уплатить имущественные налоги за 2018 год. Речь идет о налоге на имущество физических лиц, транспортном и земельном налогах. Налоговые уведомления направлены собственникам имущества по почте заказными письмами (отправитель – г. Уфа) или размещены онлайн в «личных кабинетах» налогоплательщиков на сайте www.nalog.ru.

С этого года вместе с уведомлением гражданам больше не направляются отдельные платежные документы (квитанции по форме ПД). Это связано с тем, что в форме налогового уведомления уже указана вся необходимая информация для уплаты налогов: полные реквизиты платежа и уникальный идентификатор начислений (УИН), позволяющий вводить сведения автоматически. Кроме того, в уведомлении размещены Qr-код и штрих-код, где также содержатся реквизиты для перечисления налогов в бюджетную систему.

- Просмотров: 225

Подробнее: Как заплатить налог, указанный в налоговом уведомлении?

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

На официальном сайте ФНС России по адресу nalog.ru размещен электронный сервис «Личный кабинет налогоплательщика индивидуального предпринимателя».

Каждый индивидуальный предприниматель может воспользоваться личным кабинетом в режиме онлайн с помощью браузера на персональном компьютере или ноутбуке, а также в мобильном приложении.

Физические лица, ведущие деятельность в соответствии с действующим российским законодательством обязаны находиться в статусе индивидуального предпринимателя. В независимости от выбранной системы налогообложения и направления бизнеса, индивидуальный предприниматель может получить доступ к сервису на сайте ФНС России. Особенностью сервиса является единый личный кабинет с переходом между версиями для физического лица и предпринимателя.

- Просмотров: 265

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

В соответствии с Федеральным законом № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» предусмотрена новая система регистрации контрольно-кассовой техники.

Заявление о регистрации (перерегистрации) ККТ и (или) заявление о снятии ККТ с регистрационного учета может быть подано на бумажном носителе или в форме электронного документа, подписанного усиленной квалифицированной электронной подписью. Порядок представления соответствующих заявлений утвержден приказом ФНС России от 29.05.2017 №ММВ-7-20/484@.

- Просмотров: 260

- Информация о материале

- Автор: Красикова А. А.

- Родительская категория: Новости вне ленты (РАЗДЕЛ)

- Категория: ФНС

1 июля 2019 года завершился третий этап перехода на новый порядок применения контрольно-кассовой техники. С этой даты обязанность применять ККТ возникла у организаций и индивидуальных предпринимателей при расчетах за услуги, а также у индивидуальных предпринимателей, осуществляющих торговую деятельность и оказывающих услуги общественного питания и не имеющих работников, с которыми заключены трудовые договоры.

- Просмотров: 262

Подробнее: Переход на онлайн-кассы: отсрочка до 1 июля 2021 года